核心观点

本周资金面时有紧张但总体基本平稳,受美联储鸽派表态带来的美国加息放缓预期影响,利率债线上后下,10年期国开下行5.63bp,中等级城投下行3-4bp左右。海外方面,美国核心PCE不及预期,鲍威尔在纽约俱乐部的发言较为鸽派,市场开始猜测联储加息接近尾声,美债收益率大幅下行一度突破3%的关口。国内方面,工业企业利润及PMI数据均弱,显示经济下行压力。本周油价再次大幅下跌,WTI原油价格在50美元关口震荡,后续低油价影响可能会开始体现。总得来看,利率大幅下行后出现回调,但由于配置需求强劲,回调幅度并不大。考虑到长期方向向下,调整后可以增加配置。信用利好较为直接,依然看好中等资质信用债,可以适度拉长久期。

资金市场

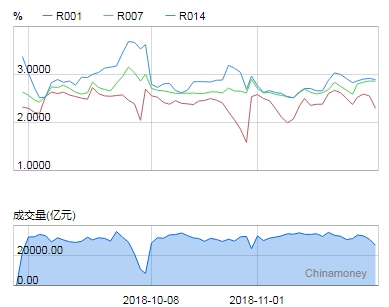

本周资金面依然延续宽松,本周国库现金定存到期1000亿元,资金净回笼1000亿元,资金面基本维持均衡宽松态势至收盘。央行公开市场依然暂停逆回购,截至周五,公开市场逆回购已连续暂停26日,分析认为,整个11月将出现央行逆回购零操作的局面。

从资金市场的表现的来看,银行体系流动性总量是有所增长,但没有显著增长,流动性合理充裕,央行此轮暂停逆回购也并不被解读为货币政策收紧。从资金价格的表现来看,货币市场资金面持续宽松,短端资金价格无明显变动,持续处于低位。周五,隔夜加权上涨42.2bp,成交量减少4741.58亿,7天加权上涨4.69bp,成交量增加2058.75亿。

数据来源:中国货币网

市场表现

周一资金面总体呈先松后紧的态势。早盘阶段,隔夜融出充裕,押利率加权、押信用在+15bp附近;资金宽松态势持续一段时间后,融出逐渐开始收紧,价格开始回升,隔夜押信用价格提升至+20至+30bp水平;午盘后,市场资金面未见好转,隔夜端融出稀少,资金紧张态势维持至尾盘,尾盘阶段,隔夜开始放量,融出逐渐增多,市场趋于饱和。债券市场交投也相对激烈,国债期货小幅高开,早盘稍有震荡后开始震荡走低,临近尾盘跌幅进一步扩大,现券随之波动。截止收盘,10Y国开180210较上个交易日收盘价上行约1BP。全天来看,10年国债180019成交在3.38-3.42,10年国开180205成交在3.97-4.005。

周二资金面先紧后松,早盘隔夜押利率适量融出,押存单+10,7天押利率加权适量融出,押信用在3.0%附近,随后价格稍有上浮,融出在3.1%-3.2%,14d价格较为稳定,押信用2.9%-3.0%,随后资金面转为宽松,临近尾盘,隔夜减点融出大量。债市交投较激烈,国债期货开盘后窄幅震荡,午后小幅走低,临近尾盘突然大幅拉涨,现券随之波动。截止收盘,10Y国开180210较上个交易日收盘价下行约2BP,10Y国债180019成交在3.395-3.42,10年国开180205成交在3.9775-4.005,收益率小幅下行。

周三资金面总体偏松。早盘隔夜押利率加权供给充足,押存单+10以内,信用在+20bp以内成交,7天押信用成交多在3.1~3.2%区间,随后资金增量融出,7天押信用下至3.0~3.1%成交,隔夜押存单加权附近,交投活跃;午盘,隔夜大量融出,押利率2.1~2.4%均有适量成交;至尾盘减点隔夜供给充足,需求逐渐饱和。债市交投较激烈,截止收盘,10Y国开180210较上个交易日收盘价下行约2BP.10Y国债180019成交在3.385-3.395,10年国开180205成交在3.955-3.9825,收益率小幅下行。

周四资金面整体宽松。早盘隔夜端加权押利率融出大量,减点成交在-5至-15的位置,押存单加权成交,押信用+10ofr,7天押信用ofr在2.95%-3.20%区间;临近午盘,隔夜端价格攀升至2.30%-2.50%融出,7天价格依旧维持在3.10%附近融出,之后市场均衡稍显紧张,隔夜供给依旧在2.30%-2.50%的位置,7天押信用3.0%-3.10%成交;随后,隔夜融出价格逐渐下行,加权融出增多。债市交投较激烈,资金面持续宽松,国债期货高开震荡,午盘后小幅抬升,截止收盘,10Y国开180210较上个交易日收盘价下行约4BP,10Y国债180019成交在3.36-3.39,10年国开180205成交在3.92-3.95。

周五是月底最后一天,资金面呈现先紧后松的状态。早盘,隔夜需求旺盛,加权融出较少,非银质押信用融出在3.2-3.5%;7天质押信用成交在3.0%附近;临近午盘市场融出渐多,非银隔夜质押信用成交在3.0%附近,后面成交利率逐渐下滑至加权附近,之后市场需求基本饱和,有2.5%附近的减点隔夜供给。债市交投较清淡,国债期货开盘窄幅震荡,午后突然直线跳水,随后保持弱势直到收盘。10Y国债180019成交在3.35-3.38,10年国开180205成交在3.885-3.93。

本周11月26日-11月30日间:10年期国债期货走势

数据来源:wind

周一11月26日:180210走势(收益率明显上行)

数据来源:Quoteboard

周二11月27日:180210走势(收益率明显下行)

数据来源:Quoteboard

周三11月28日:180210走势(收益率小幅下行)

数据来源:Quoteboard

周四11月29日:180210走势(收益率继续下行)

数据来源:Quoteboard

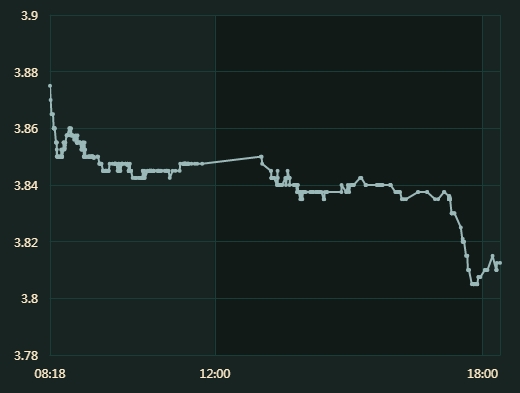

周五11月30日:180210走势(收益率明显上行)

数据来源:Quoteboard

经济数据

周二(11月27日),国家统计局公布1-10月全国规模以上工业企业利润数据。1-10月,全国规模以上工业企业实现利润总额55211.8亿元,同比增长13.6%,增速比1-10月份下降1.1个百分点。

10月份,规模以上工业企业实现利润总额5480.2亿元,同比增长3.6%,增速比9月份放缓0.5个百分点。1-10月份,规模以上工业企业每百元主营业务收入中的成本为84.27元,同比下降0.25元。每百元主营业务收入中的费用为8.32元,同比持平;10月份,工业生产者出厂价格同比涨幅较购进价格低0.7个百分点,10月份消费同比增速为8.6%,较前值下滑0.6个百分点,量价两方面均对10月份工业利润增长形成拖累。从三大产业看,采矿业增速仍高,制造业和电热水气持续回落。三大产业中,1-10月采矿业利润同比增长47.1%,比1-9月回落2.9个百分点;制造业利润同比增长11.5%,比1-9月回落1.0个百分点;电热燃水生产与供应业利润同比增长6.2%,比1-9月下滑2.6个百分点。上游行业利润改善仍较明显,但整体增速均在下滑。

周五(11月30日),国家统计局公布的11月PMI数据显示,中国11月官方制造业PMI为50,为2016年7月以来新低,低于预期值50.2,前值50.2;官方综合PMI 52.8,前值 53.1;官方非制造业PMI 53.4,预期 53.7,前值 53.9。

PMI主要分项指标继续回落,生产指数和新订单指数回落至51.9和50.4,较上月回落0.1和0.4个百分点。采购和经营活动预期分别回落至50.8和54.2。进口继续回落,从上月47.6回落至47.1,连续五月位于荣枯线下方。分企业规模看,大型企业PMI为50.6,较上月回落1.0个百分点。中型企业PMI回升1.4个百分点至49.1,连续三个月位于荣枯线下方。小型企业PMI继续下滑0.6个百分点至49.2%。整体来看,大型企业岁景气度仍位于临界点上方,但回落明显,而中小型企业景气度持续位于临界点下方。

(文章来源:微信公众号宝盈看市)

中国财经导报网免责声明:

凡本网注明 “来源:XXX(非财经导报网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在30日内与以下联系方式进行沟通:联系电话: 13618342042(加微信请注明具体事宜)电话:13618342042 邮箱:1679273423@qq.com 如未与财经导报网本部进行有效沟通的事宜,本网将视同为未曾提前联系,并不能给予答复、解决。

相关阅读

热门推荐