一度遭到口诛笔伐的地方融资平台,现在似乎又可以挺直了腰杆了。而一度让人敬而远之的城投债,也似乎要迎来难得的春天。

10月31日,国务院办公厅发布《关于保持基建补短板力度的指导意见》,明确聚焦关键领域和薄弱环节,保持基础设施领域补短板力度,并提出9项重点任务和10项配套政策措施。

券商中国记者注意到,在10项配套政策措施中,有1项重点关注到城投融资平台,即“合理保障融资平台公司正常融资需求”。

分析人士称,日子艰难的城投债发行有望迎来春天。

“久期短、级别高的城投债在市场上仍将受欢迎,但久期长、级别达不到2A的城投债发行可能仍然有难度。总之,合理保障城投公司的融资需求,对城投公司而言是个利好消息。不过利好落地,还需要观察未来两个月城投债发放的走势。”财富证券蒋天翼告诉券商中国记者。

城投债发行有望迎来春天

下半年以来,无论是社融、财政支出还是基建投资增速均有所回落,10月PMI数据出炉显示,经济下行压力依然较大。

10月31日,国办在《关于保持基建补短板力度的指导意见》表示,今年以来整体投资增速放缓,特别是基础设施投资增速回落较多,一些领域和项目存在较大投资缺口。聚焦关键领域和薄弱环节,保持基础设施领域补短板力度。

在基础建设补短板上,国务院要求坚持既不过度依赖投资也不能不要投资。

投资在我国主要由政府主导,具体由政府成立的大大小小1万多家城投公司来做基础设施建设投资。券商中国记者注意到,在“基建补短板”的10项配套政策措施中,有1项专门涉及城投融资平台,即合理保障融资平台公司正常融资需求。

这项措施在市场看来,对正处于水深火热之中的城投公司而言,看到了希望。

“可以理解为,久期短、级别高的城投债在市场上仍将受欢迎,但久期长、级别达不到2A的城投债发行可能仍然有难度。总之,合理保障城投公司的融资需求,对城投公司而言是个利好消息。不过利好落地,还需要观察未来两个月城投债发放的走势。”财富证券债券研究员蒋天翼告诉券商中国记者。

城投债对基建有多大影响?

所谓城投债,是指为地方经济和社会发展筹集资金,由地方政府投融资平台公司发行的债券,包括企业债、公司债、中期票据、短期融资券、非公开定向融资工具(PPN)等。城投债的发行主体为城投公司,以地方政府为隐性担保人,为地方基础建设项目筹集资金。

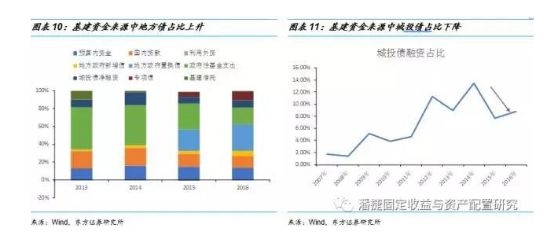

东方证券研究所通过对近年来基建资金来源的分解,可以看到,城投债净融资的占比在2014年达到峰值13.46%,2015年和2016年大幅下降,目前占比8%左右。

城投公司的债券发行经历了从辉煌到低谷的过程。

2012年,发改委对企业债发行审核逐步放松,城投债呈现井喷式发展态势,2014年城投债净融资额达到近15000亿元。而城投公司的大举借债融资,也导致杠杆率快速上升,风险不断加大。

到了2015年底,政策开始逐步收紧,城投债融资也开始大幅下滑。2016年,城投公司通过发行各类债券的直接融资规模为2.52万亿元;2017年,城投公司直接融资规模为1.96万亿元,同比下降22.15%。

进入2018年,随着美联储的持续加息以及“一行两会”的双峰监管落地,城投公司的融资成本持续走高。中债城投债收益率曲线显示,2018年年初城投债的收益率较2017年年初已经高出几个层级,城投公司的融资成本大幅上升。

“今年以来,各地城投融资情况均不理想,有些甚至寻找非标融资,日子过的艰难。”蒋天翼说。

而国务院文件的出炉,对艰难度日的城投公司而言,融资难局面或将得到一定改善。

(文章来源:券商中国)

中国财经导报网免责声明:

凡本网注明 “来源:XXX(非财经导报网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在30日内与以下联系方式进行沟通:联系电话: 13618342042(加微信请注明具体事宜)电话:13618342042 邮箱:1679273423@qq.com 如未与财经导报网本部进行有效沟通的事宜,本网将视同为未曾提前联系,并不能给予答复、解决。

相关阅读

热门推荐