核心观点

2019年以来医药行业上涨31.51%,表现优于沪深300指数与全A指数。

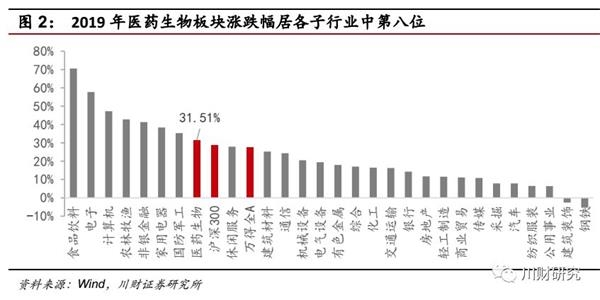

截至2019年9月25日收盘,2019年医药生物指数上涨35.43%,跑赢沪深300指数5.07个百分点。医药生物板块整体从年初开始强劲上涨,行情持续至4月15日后后下行,6月初板块轮动中触底反弹,并于8月受中报业绩表现优秀等因素助推持续上涨。从各细分子行业涨跌幅来看,2019年以来医药行业上涨31.51%,表现优于沪深300指数与全A指数。

四季度医药行业各子版块机会展望,建议关注特色原料药、医药外包、医疗器械三大细分领域的投资机会。

(1)特色原料药:需求边际变化有望持续提升板块整体估值。我们认为,随着国家仿制药带量采购扩面政策落地,国产仿制药市场和产量均有望实现大幅增长,从而提升中标制剂企业对国产原料药的需求,催生上游高品质特色原料药景气度。

(2)医药外包服务领域的优质公司。现阶段我国医药行业已由过去缺医少药的仿制药阶段迈向创新阶段,同时创新药热潮也将继续推动CRO、CDMO等领域一众“卖水人”的快速崛起,成熟的CRO或CDMO企业形成自己的规模优势与进入壁垒,订单驱动的盈利模式受单个企业经营变动的影响较小,拥有更为确定的增长属性,可以给予更高的;

(3)医疗器械:集中度提升+进口替代支撑行业景气度。行业整体上看,我国药械比仍然偏低,医疗器械行业整体仍然保持14%左右的增速成长,景气度持续。细分领域方面,我们认为骨科植入物市场预期差仍存,一方面老龄化及渗透率提升等因素助行业维持较高增速,同时《关于治理高值医用耗材的改革方案》等政策促进行业规范化发展,推动进口替代与集中度提升。

相关标的:

1、特色原料药领域,推荐关注通过产业一体化发展的综合性企业以及在细分赛道拥有强竞争力的企业,相关标的:普洛药业(000739)、富祥股份(300479);

2、医药外包领域,我们继续看好优质CRO头部公司,相关标的:泰格医药(300347);

3、医疗器械领域,我们看好骨科植入物领域的优质头部企业,相关标的:大博医疗(002901)。

风险提示:医药政策落地不及预期汇率波动的风险、产品销售不及预期。

正文目录

一、2019年以来医药行业行情综述

1。年初至今医药行业表现强于大盘

2。医药整体业绩持续向好,各子版块涨跌互现

二、四季度医药行业各子版块机会展望

1。特色原料药:需求边际变化有望持续提升板块整体估值

1.1 化学原料药板块盈利持续改善

1.2 国家带量采购催生原料药行业景气度

2。医药外包:行业高景气度持续,渗透率有望进一步提升

2.1 医药外包板块整体估值创历史新高

2.2 行业政策红利释放,MAH制度打开广阔空间

3。医疗器械:集中度提升+进口替代支撑行业景气度

3.1 医疗器械行业蓬勃发展,行业整体增速在14%左右

3.2 高值耗材领域改革推进,助推进口替代

三、重点推荐公司

1。泰格医药(300347):咨询业务毛利率大幅提升,期间费用率持续改善

2。普洛药业(000739):行业景气支撑业绩高增,管理提效红利不断兑现

3。富祥股份(300497):三季度业绩超预期,拐点确定

4。大博医疗(002901):优质骨科植入物企业迎行业拐点

5。健康元(600380):吸入制剂蓄势待发,迎发展新机遇

四、重点公司盈利预测与估值

风险提示

一、2019年以来医药行业行情综述

1、年初至今医药行业表现强于大盘

截至2019年9月25日收盘,2019年医药生物指数上涨35.43%,跑赢沪深300指数5.07个百分点。医药生物板块整体从年初开始强劲上涨,行情持续至4月15日后后下行,6月初板块轮动中触底反弹,并于8月受中报业绩表现优秀等因素助推持续上涨。

从各细分子行业涨跌幅来看,2019年以来医药行业上涨31.51%,表现优于沪深300指数与全A指数。

2、医药整体业绩持续向好,各子版块涨跌互现

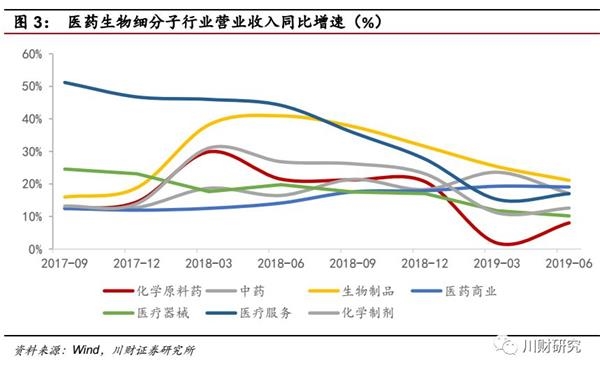

从细分行业来看,收入方面,上半年生物制品、医药商业以及医疗服务板块营业收入同比增幅较高;业绩方面,上半年生物制品、医疗器械以及医药商业板块业绩同比增幅较高。具体到个股行情,截至9月25日收盘,涨幅前20的个股中数量最多的是医疗服务板块(含医药外包企业),包括:康龙化成(+328.85%)、博济医药(+170.13%)、金域医学(153.19%)、泰格医药(+126.50%)、通策医疗(115.82%)、九洲药业(+109.62%)以及昭衍新药(+101.13%),其中康龙化成为2019年上市新股;其次是化学制剂板块,涨幅居前的个股包括:兴齐眼药(+354.39%)、济民制药(+232.12%)、华北制药(+106.95%)、天宇股份(+90.88%)以及恒瑞医药(+89.00%);医疗器械板块涨幅居前的个股包括:冠昊生物(+142.98%)、万孚生物(+96.03%)、安图生物(+93.61%)。今年以来,非药领域头部企业表现亮眼。

二、四季度医药行业各子版块机会展望

1、特色原料药:需求边际变化有望持续提升板块整体估值

1.1 化学原料药板块盈利持续改善

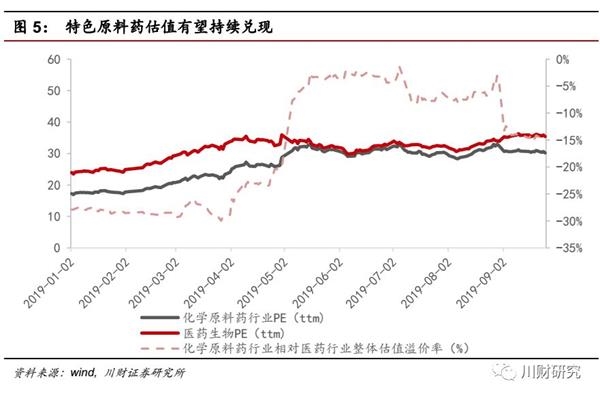

截至9月25日,化学原料药板块整体PE(TTM,整体法)为30倍,相对生物医药板块整体折价14.6%,我们看好在细分赛道竞争格局较好、下游需求旺盛的特色原料药企业,预计在四季度,业绩优异的特色原料药个股有望实现估值的进一步兑现。

1.2 国家带量采购催生原料药行业景气度

2019年9月,带量采购扩面结果公布。我们认为,未来国家带量采购政策顺利推行后将实现国产仿制药的替代以及产量的大幅增长,从而提升中标制剂企业对国产原料药的需求,催生行业景气度。

存量来看,国产替代加速进行,原研药的原料药大多是海外制药企业自己从海外采购或自产,而国产替代快速通过带量采购形式完成后,将使得这部分原料药的购买由海外转为国内,势必会催化国内一批高质量的原料药企业市占率的快速提升。

增量来看,下游制剂品种的价格将在带量采购背景下出现明显下降,一般从供需角度来看,大范围多品种的药品价格下降将会使得需求上升,销售量增加显著。

从估值角度及未来现金流稳定性来看,原料药比远比制剂企业未来的现金流更为稳定,制剂企业来看带量采购是赢者全拿的政策,而原料药领域则不存在采购和中标的风险,即使一家制剂企业也确实会跟少数几家上游原料药企业合作,总体看虽粘度较强但部分高壁垒品种市场毕竟具有寡头垄断性质,这就决定了未来可能会出现无论谁中标都会采购同家的原料药的情况,对于企业,带量采购政策本身对原料药的需求是稳定的,大幅波动是不存在的,因此原料药行业景气度势必获得提升。

2、医药外包:行业高景气度持续,渗透率有望进一步提升

2.1 医药外包板块整体估值创历史新高

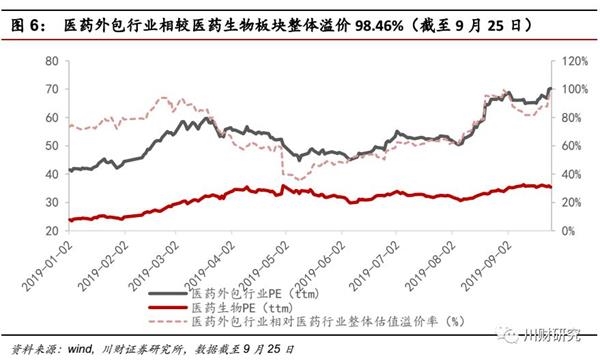

医药外包板块市值快速提升,截至9月25日,医药外包板块整体市值约2856亿元,相比年初市值翻番(康龙化成年初上市使得板块进一步扩容),个股估值也大幅提升。从医药外包行业估值上看,医药外包行业PE(TTM,整体法)为70倍,相较医药生物板块整体溢价98.46%。我们认为,医药外包行业作为医药研发及生产过程中的卖水人,成熟的CRO或CDMO企业形成自己的规模优势与进入壁垒,订单驱动的盈利模式受单个企业经营变动的影响较小,拥有更为确定的增长属性。

2.2 行业政策红利释放,MAH制度打开广阔空间

药品上市许可持有人(Marketing authorization holder,MAH))制度,通常指拥有药品技术的研发机构等主体可以提出药品上市许可并获得批件,并对药品质量承担主要责任的制度,在该制度下,MAH持有人可以将产品进行委托生产,该制度有利于新药研发企业实现研发和商业化生产的分离,减轻生产负担。

MAH制度自2016年开始在试点,CDMO企业直接受益制度红利。2018年6月歌礼制药旗下的首个抗丙肝1类创新药戈诺卫(达诺瑞韦,ASC08)获得国家药品监督管理局批准上市,合全药业承接了该药品的制剂生产工作,也是国内MAH试点开展以来首家获批创新药的受托企业。

2019年8月26日,十三届全国人大常委会第十二次会议审议通过了修订后的《中华人民共和国药品管理法》,新法案将于2019年12月1日执行。新《药品管理法》将执行药品上市许可持有人制度,由上市许可持有人对药品的研制、生产、经营、使用全过程的药品的安全性、有效性、质量可控性负责。随着MAH制度由试点扩大到全面放开,CDMO企业将有机会承接更多创新药制剂订单,成长空间广阔。

3、医疗器械:集中度提升+进口替代支撑行业景气度

3.1 医疗器械行业蓬勃发展,行业整体增速在14%左右

医疗器械是指直接或者间接用于人体的仪器、设备、器具、体外诊断试剂及校准物、材料以及其他类似或者相关的物品,包括所需要的计算机软件,其效用主要通过物理等方式获得,不是通过药理学、免疫学或者代谢的方式获得,或者虽然有这些方式参与但是只起辅助作用。根据《中国医疗器械行业发展报告》测算,2017年我国医疗器械市场整体营业收入约为5670亿元,行业整体增速在14.45%左右。医疗器械产品主要分为医疗设备、高值耗材、低值耗材以及体外诊断产品四大类,其中医疗设备占比最高。截至9月25日,医疗器械板块PE(TTM,整体法)为44倍,相较医药生物板块整体溢价23.06%。

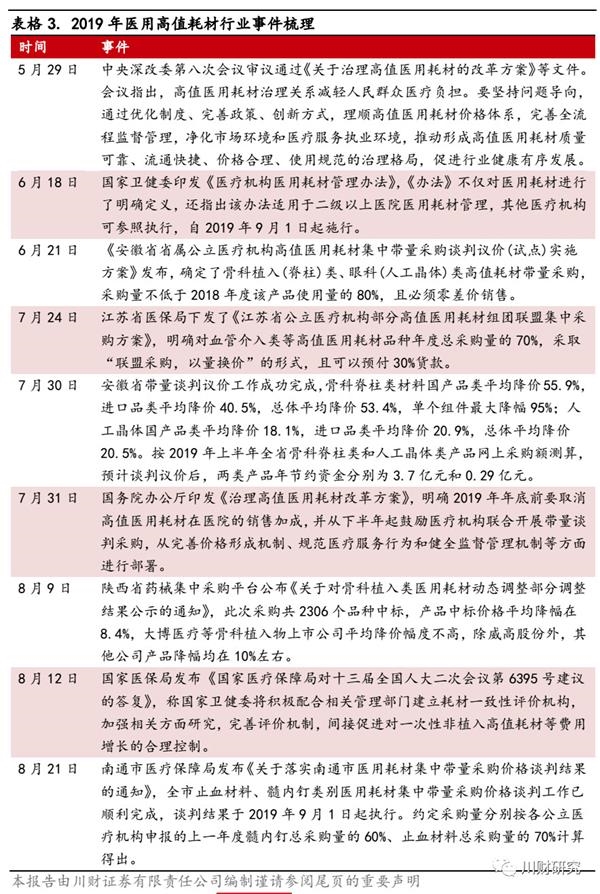

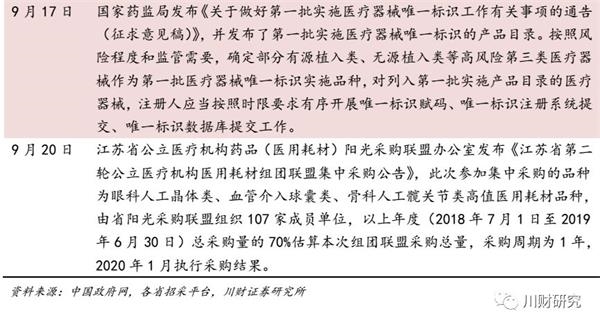

3.2 高值耗材领域改革推进,助推进口替代

高值耗材包括器械耗材以及植入性医疗器械,其中植入性医疗器械按照应用部位的不同,可用于心血管、骨科、神经外科、口腔科以及眼科等领域。由于人口老龄化进程加速等因素,我国高值耗材市场近年保持高速扩张,年复合增速达到约20%。过去我国使用的高值耗材市场基本由外资垄断占领,因此整体价格较高,近年为实现医保控费,政府开始要求记录高值耗材的招标数据,推动国产替代,为我国国产耗材打开市场缺口。

5月29日,《关于治理高值医用耗材的改革方案》经中央深改委第八次会议审议通过,高值耗材领域改革提速。安徽、江苏等省份率先试点部分品种和医疗机构的带量采购工作。从安徽省高值医用耗材带量谈判中标结果来看,如果考虑到权重,可以显著看到国产产品对进口的替代加速,我们认为医疗器械方面市场预期差仍存,行业看,骨科植入市场有望维持较高增速,同时国家严控耗占比等控费政策持续推动进口替代,另一方面,省级或更大范围和量级的采购有望利好国产产品进入三级医院使用。相关标的:大博医疗(002901)、凯利泰(300326)、爱康医疗(1789.HK)、威高股份(1066.HK)。

(文章来源:川财证券)

财经导报网免责声明:

凡本网注明 “来源:XXX(非财经导报网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在30日内与以下联系方式进行沟通:联系电话: 13618342042(加微信请注明具体事宜)电话:13618342042 邮箱:1679273423@qq.com 如未与财经导报网本部进行有效沟通的事宜,本网将视同为未曾提前联系,并不能给予答复、解决。

相关阅读

热门推荐